Мошенничество по телефону: Вернуть свои деньги через чарджбэк

- Что такое чарджбэк?

- Виды телефонного мошенничества

- Новые схемы обмана в 2022 году

- Мошенничество по телефону — каковы шансы возврата денежных средств?

- Возврат денег от телефонного мошенника: что нужно для оформления процедуры chargeback

- Преимущества чарджбэк-компаний по возврату денег

- Помощь в возврате денег от телефонных мошенников от компании НЭС

Телефонную охоту за деньгами рядовых граждан ведет организованная киберпреступность. Сети криминальных колл-центров базируются по всему миру: в Израиле, на Балканах, ряде стран, состоявших в СНГ. Злоумышленники используют новейшие технологии, открыто вербуют сообщников под видом трудоустройства.

Отдельных функционеров сети время от времени разоблачают и задерживают правоохранительные органы. Например, в октябре 2021 года был арестован Гал Барак, называвший себя «Софийским волком», организатор колл-центров в Болгарии, и его сообщник Уве Ленхофф. Следствие установило, что под их руководством телефонные мошенники похитили более 100 миллионов евро.

По оценке Сбербанка, в июле 2021 года уровень мошенничества по телефону в России достиг 100000 звонков в день. Не помогла против телефонных мошенников даже борьба на законодательном уровне. Мобильные операторы не смогли остановить поток звонков с подменой номера даже под угрозой миллионных штрафов.

Что такое чарджбэк?

При покупке с оплатой банковской картой возможны нештатные ситуации. Сбой терминала или канала связи, некорректная работа программного обеспечения, ошибка или недобросовестность персонала торговой точки могут привести к тому, что держатель карты не получит оплаченный товар или услугу.

Пострадавшие покупатели ищут пути защиты: жалуются, судятся, пишут в СМИ, перестают пользоваться электронными средствами платежа. В результате несут убытки организаторы расчетов: банки, агрегаторы, платежные системы.

Карточные платежные системы, такие как МИР или Union Pay, обеспечивают своевременный и бесперебойный обмен платежными сообщениями через свою информационную сеть. Банки пользуются ей для отправки или приема платежей по договору присоединения, как участники. В этом качестве кредитные организации обязаны выполнять все правила, установленные платежной системой, без исключения.

Чтобы избежать репутационных издержек, потери клиентуры, судебных исков от держателей карт, платежные системы требуют от банков делать возвратные платежи (chargeback). Регламенты чарджбэка являются неотъемлемой составной частью правил платежных систем.

Поэтому банки-эмитенты, отправляющие платежи по картам покупателей, обязаны принимать от них заявления об оспаривании платежей, получатели которых не выполнили условия договора добросовестно. Проверив факты в заявлении, и убедившись, что держатель карты пострадал от действий продавца, эмитент запрашивает чарджбэк через платежную систему. Далее запрос попадает в банк продавца (эквайер). Он обязан провести расследование спора, изучить доказательства обеих сторон, покупателя и продавца. Убедившись, что торговая точка действительно не выполнила условия договора, банк-эквайер принудительно (безакцептно) списывает спорные платежи со счета продавца, и переводит их эмитенту. Который и зачисляет их обратно на карту покупателя.

Виды телефонного мошенничества

Схемы мошенничества по телефону начинаются с получения персональных данных жертв. В основном, преступники добывают их тремя способами.

- Покупка в даркнете баз данных, которые продают коррумпированные сотрудники крупных компаний. Например, мобильных операторов, банков, интернет-сервисов;

- «Мамонт» — сбор данных через объявления на платформах объявлений о продаже. Сведения выманивают операторы, притворяющиеся продавцами, через мессенджеры;

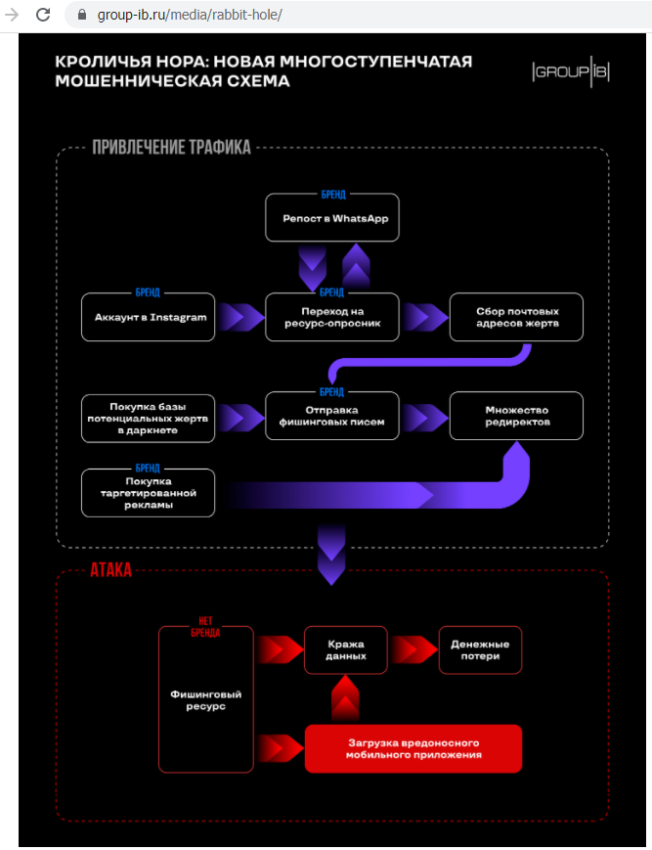

- «Кроличья нора» — сбор данных через фишинговые страницы, на которые посетителей привлекают рекламой. Например, широко известны фишинговые страницы, использующие слоган «Газпром разрешил торговать газом».

Полученные персональные данные поступают в подпольные колл-центры. Дальше начинается классический вишинг. Чаще всего уловки телефонных мошенников основаны на следующих ролевых моделях.

Псевдо-инвестиции

Жертвам предлагают получать прибыль от вложений в проекты с небывалой доходностью. Часто встречаются так называемые брокеры, или трейдинговые площадки. Они обещают быстрое обогащение от спекуляций высокорисковыми нерегулируемыми финансовыми инструментами: криптовалютами, активами на Forex, бинарными опционами, CFD-контрактами. В качестве платформ мошенники подсовывают приложения, в которых рыночные котировки подтасовываются (backdoor), или вовсе имитируются. К псевдо – инвестициям также относятся финансовые пирамиды, выдающие себя за высокотехнологичные проекты, или кредитно-потребительские кооперативы.

Мошенничество по телефону от банка

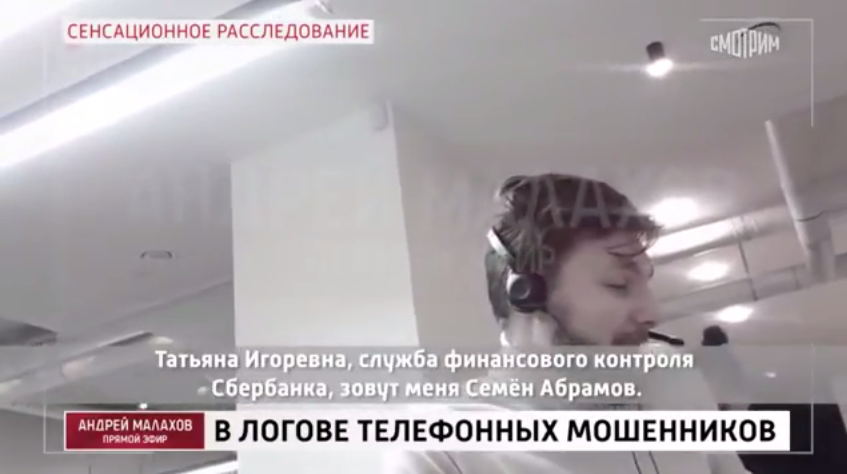

Злоумышленники подменяют номер банка с помощью IP-телефонии, представляются сотрудниками службы безопасности или финансового контроля, и сообщают жертве о несанкционированной операции, или попытке взлома личного кабинета банка.

Офицер

Мошенники представляются сотрудниками организаций по борьбе с мошенничеством: МВД, полиции, следственных органов, Банка России. Преступники придерживаются официального тона, и требуют сотрудничества, угрожая ответственностью за нарушение законов, названия которых берут с потолка. Ролевую модель «офицер», имитирующую расследование преступлений с банковскими счетами, мошенники начали использовать сравнительно недавно. До этого она эксплуатировала страхи граждан перед уголовным преследованием близких.

Родственник в беде

Ранняя версия схемы «офицер». Используется преступниками не менее трех лет, в СМИ известна как «мама, я в полиции». Звонящие изображают коррумпированных сотрудников правоохранительных органов, сообщают, что родственник совершил ДТП или другое правонарушение, и вымогают взятку за прекращение дела. Как и две последующие, эта подлая модель в первую очередь ориентирована на людей старшего возраста, привыкших доверять представителям власти.

Пенсионный фонд

От имени сотрудников ПФР мошенники сообщают о переводе прибавки к пенсии, и предлагают проверить получение средств в личном кабинете банка. Когда пенсионер не обнаруживает поступления средств, ему предлагают привязать к карте указанный номер телефона, или назвать реквизиты карты для проверки. Другой вариант: аферисты сообщают пожилому человеку, что ему какое-то время по ошибке переводили повышенную пенсию, и требуют сообщить данные карты, угрожая ответственностью за неосновательное обогащение и присвоение бюджетных средств.

Компенсации за лекарства

Злоумышленники предлагают жертвам компенсацию за ранее купленные лекарства или медицинское оборудование. Но для ее получения требуется сначала оплатить «госпошлину», налог или «страховой взнос».

Новые схемы обмана в 2022 году

На фоне антироссийских санкций с февраля 2022 года появился ряд новых способов мошенничества по телефону.

- «Отключение SWIFT». Мошенники запугивают жертв перспективой потери всех средств после отключения российских банков от международной системы обмена межбанковскими сообщениями SWIFT. И требуют срочно перевести все средства на «безопасный счет».

- «Продажа и обмен валюты». Злоумышленники используют ограничения Банка России, предлагая купить наличную валюту, либо обменять рубли с зачислением валюты на карту жертвы.

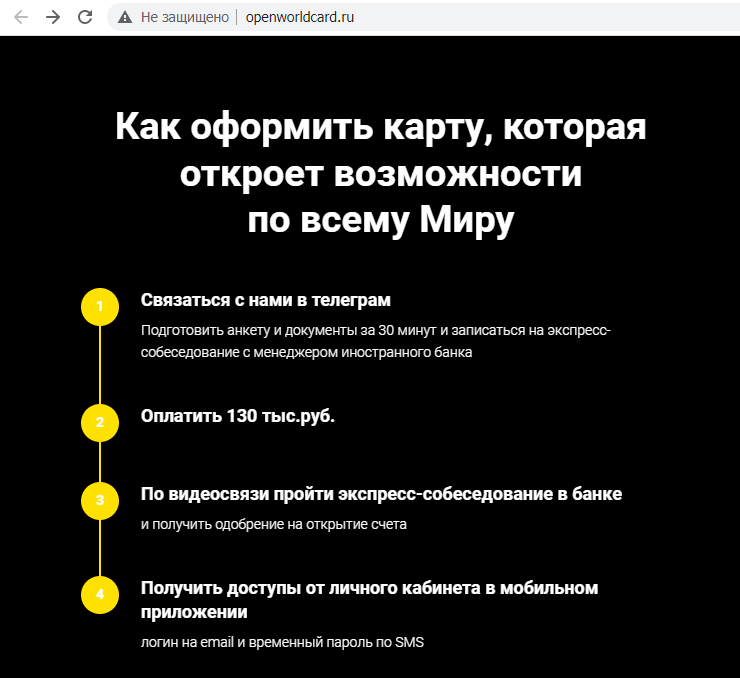

- «Открытие карт в западном банке». Используя приостановку работы VISA и Mastercard в России, мошенники навязывают услуги по выпуску карты в зарубежном банке, привязанной к российскому счету. Жертвам предлагают пройти собеседование через Telegram, а затем оплатить более 100000 рублей.

- Резервное банковское приложение. Мошенники используют временные трудности банков, связанные с кибератаками и приостановкой работы западных сервисов, из-за которых у клиентов возникают проблемы с доступом в официальные приложения. Злоумышленники звонят жертвам от имени сотрудников банка, и предлагают установить резервное приложение. По присланной ссылке загружается вредоносное программное обеспечение, открывающее мошенникам доступ к банковскому счету жертвы.

Дошло до того, что наиболее осторожные владельцы смартфонов для защиты от телефонных мошенников просто перестали принимать звонки с незнакомых номеров.

Мошенничество по телефону — каковы шансы возврата денежных средств?

Преступники применяют для получения платежей жертв как серые (нерегулируемые) платежные сервисы, так и легальных участников платежной индустрии, криминализируя их. При этом используются четыре механизма проведения транзакций:

- криптовалютные биржи и обменники;

- электронные кошельки;

- банковские сервисы «с карты на карту»;

- торговые счета юридических лиц в банках.

В криминальных расчетах участвуют сообщники, за процент от платежей.

- В первых трех случаях: физические лица, которые передают мошенникам реквизиты кошельков или карт (дропы);

- В последнем случае: подставные юридические лица (мерчанты).

Перспективы возврата платежей существенно различаются в зависимости от схемы приема платежей, использованной злоумышленниками.

В каких случаях возврат средств невозможен?

В любой схеме платежей существует ненулевая вероятность возврата денег. Однако в отдельных случаях затраты времени, сил и средств могут оказаться несоразмерными возвращаемой сумме:

- платежи через электронные кошельки, в особенности, если сервис принадлежит иностранной компании, а деньги переведены за рубеж;

- трансграничные криптовалютные платежи;

- переводы с карты на карту зарубежного получателя.

Возврат денег от телефонного мошенника: что нужно для оформления процедуры chargeback

Наибольший процент успешных возвратов приходится на платежи, переведенные по банковским картам на торговые счета юридических лиц. Такие операции непосредственно подпадают под условия возвратных платежей (чарджбэков), обязательные для банков по правилам платежных систем. В частности, основанием для чарджбэка является мошенничество по телефону с банковскими картами.

Предметом банковского расследования, в результате которого принимается решение о чарджбэке, является потребительский спор между покупателем и продавцом. Держатель карты, не получив от торговой точки оплаченный им товар или услугу, соответствующий договорным или рекламным обещаниям, обязан обратиться к контрагенту с предложениями по урегулированию спора (в частности, предложить вернуть предоплату). Если продавец не соглашается на предложения покупателя, последний имеет право обратиться в банк-эмитент и оспорить платежи, переведенные торговой точке. При этом необходимо предоставить следующие доказательства.

- Договор с торговой точкой, в виде скриншотов с сайта, или фотографий бумажного документа.

- Платежи в пользу продавца, сделанные по карте покупателя. Нужна банковская выписка и справки по операциям.

- Подтверждения невыполнения продавцом договорных обязательств:

- для некачественных товаров: фотографии дефектов;

- для интернет-сервисов: скриншоты, подтверждающие нарушения, например, скриншот письма с уведомлением об отказе в обслуживании, страницы авторизации с сообщением о блокировке доступа;

- для услуг: описания деталей несоответствий, с отсылкой к пунктам нормативных документов торговой точки.

- Доказательство попыток держателя карты самостоятельно разрешить спор с продавцом, в виде копии официальной претензии.

- Подтверждение нежелания продавца идти навстречу покупателю. Доказывается скриншотами переписки с представителями торговой точки, в которых содержится прямой отказ, или выдвигаются условия, неприемлемые для держателя карты.

- Доказательство отказа покупателя от товара (услуг) торговой точки, подтверждается копией уведомления о расторжении договора.

Эффективные способы возврата денег

Помимо чарджбэка (диспута) есть и другие способы возврата денег при мошенничестве по телефону. В частности, если платежи были отправлены на карту, выпущенную российским банком, а также электронный (криптовалютный) кошелек, принадлежащий российскому гражданину.

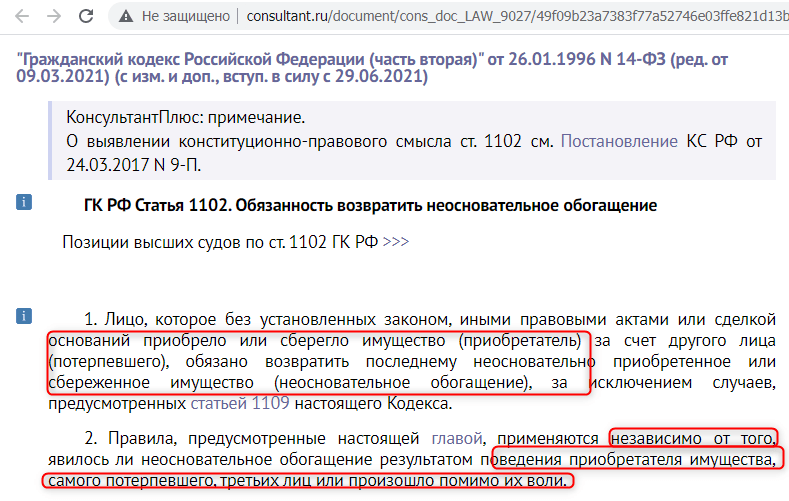

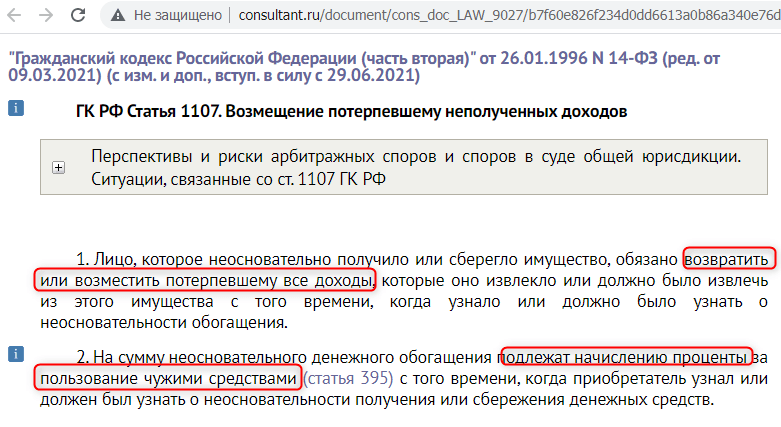

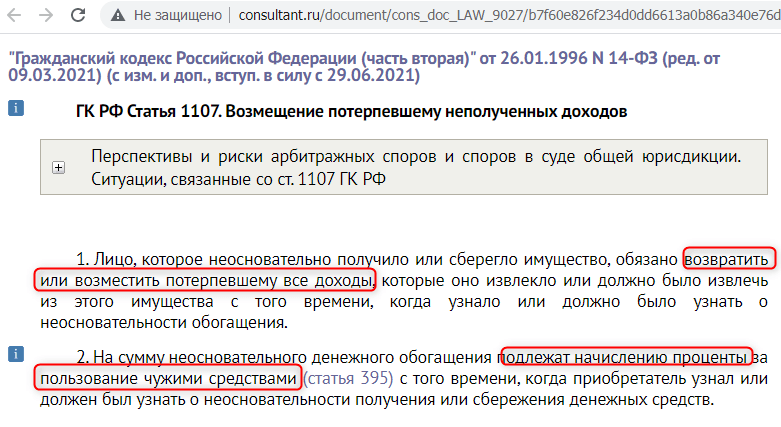

Поскольку сообщники мошенников не состояли с жертвами в договорных отношениях, не заключали с ними сделок, дропы не имеют законных оснований для получения платежей. Согласно статье 1102 Гражданского Кодекса, приобретенное таким образом имущество относится к неосновательному обогащению, и должно быть возвращено законному владельцу. С возмещением потерпевшему неполученных доходов по ставке Банка России (статья 1107 ГК РФ).

Возврат неосновательного обогащения производится по решению суда. Вместе с исковым заявлением потерпевший должен предоставить документы.

- Договор с банком, как подтверждение прав собственности.

- Выписку и справки по операциям, показывающие размер ущерба.

- Расчет процентов, уточняющий сумму недополученных доходов.

- Справку об уплате госпошлины.

Учитывая, что ответчик предпримет попытки увести или обналичить незаконно полученные деньги, истцу нужно будет подать в суд заявление об обеспечении иска. На его основании суд выносит постановление, и банк ответчика заблокирует его счет.

Судебная практика по искам о неосновательном обогащении дропов в целом положительная. Примеры решений:

- № 2-876/2020, от 10.09.2020, Волгоградский районный суд, взыскано 146660 рублей;

- № 2-1513/2020, от 07.08.2020, Ленинский районный суд города Челябинска, взыскано 136215 рублей.

Процедура возврата

Претензионная работа по возврату средств от участников расчетов производится путем подачи обращений, подтвержденных доказательной базой. Такие пакеты документов можно направлять в банки-эквайеры, платежные агрегаторы и сервисы электронных кошельков. Однако формально эти организации не должны удовлетворять просьбы плательщиков. В этом принципиальное отличие процедуры чарджбэка: для банков-участников платежной системы соблюдение регламентов возвратного платежа обязательно.

Диспутный цикл чарджбэка реализуется так.

- Держатель карты сообщает эмитенту, что оспаривает переведенные в торговую точку платежи.

- Банк-эмитент проверяет документы, переданные покупателем. Установив, что его клиент понес ущерб от невыполнения обязательств контрагента, и самостоятельно пытался урегулировать спор, эмитент передает запрос на чарджбэк в диспутную сеть платежной системы.

- Платежная система регистрирует запрос, и передает его эквайеру.

- Банк-эквайер уведомляет продавца об оспаривании, и предлагает прислать документы по сделке.

- Торговая точка присылает документы (в противном случае она считается виновной стороной, и теряет спорные платежи).

- Эквайер проводит расследование на основе документов покупателя и продавца.

- Выяснив, что его клиент отвечает за нарушение договора, банк-эквайер списывает со счета продавца спорные платежи, и переводит их эмитенту.

- Банк-эмитент возвращает деньги на счет карты покупателя.

Как составить заявление на процедуру чарджбек

Некоторые российские банки требуют в договорах обслуживания банковских карт оспаривать платежи с помощью заявлений установленной формы, и публикуют соответствующие бланки. Однако в любом случае следует начать с составления заявления о спорной операции в свободной форме. В нем надо сообщить:

- официальное название банка-эмитента;

- фамилию, имя, отчество заявителя;

- паспортные данные: серию, номер, дату выдачи и название выдавшего учреждения;

- контактный телефон;

- адрес электронной почты;

- номера карт, по которым были проведены оспариваемые платежи;

- название платежной системы. Например, МИР;

- название документа, регламентирующего чарджбэки в платежной системе. К примеру, «Правила платежной системы МИР»;

- ссылка на регламент;

- бренд (торговое название) продавца;

- юридическое лицо продавца, от имени которого был заключен договор;

- адрес сайта продавца;

- причина оспаривание в формулировках регламента, и присвоенный ей код, например, приобретенные товары не доставлены/услуги не оказаны/работы не выполнены: код 4555;

- дата подписания договора — оферты интернет-сервисов могут устанавливать, что договор действует с момента внесения предоплаты или регистрации;

- описание товара (услуги) которую предлагал продавец;

- описания допущенных торговой точкой нарушений, с отсылкой к положениям договора, например, сервис обещал предоставить доступ в личный кабинет, но аннулировал доступ клиента;

- какого числа держатель карты отправил претензию в торговую точку;

- какие меры по разрешению спора покупатель предложил продавцу в этом документе, например, восстановить доступ, предоставить отчет, вернуть деньги;

- как продавец отреагировал на предложения покупателя, например, отказался возвращать средства, потребовал дополнительных платежей, ничего не ответил в установленный законом срок;

- дата отправки покупателем уведомления о расторжении договора;

- данные по оспариваемым платежам, отдельно для каждой карты. Указываются дата, сумма в валюте операции, сумма в валюте счета, получатель платежей (место совершения операции).

Когда этот исчерпывающий документ подготовлен, на его основе можно заполнить утвержденный кредитной организацией бланк.

Регламенты Международных платежных систем требуют предоставлять диспутную документацию на английском языке. Поэтому претензия, заявление о расторжении, заявление о спорной операции после составления надо переводить на английский язык, и прилагать к документам переводы.

Можно ли справиться с возвратом самостоятельно: типовые проблемы

Какие-то 20 лет назад, в 2000-е годы, платежная индустрия исповедовала принцип «доверяй, но проверяй». К примеру, банк удовлетворял заявку на кредитную карту в одном из двух случаев.

- После проверки заявителя службой безопасности.

- После получения от клиента страхового депозита.

Получив такие гарантии, банк считал, что риск обмана со стороны держателя карты минимален, и в спорных ситуациях безоговорочно становился на сторону клиента.

Однако с тех пор количество выпущенных карт выросло более чем в 250 раз, от 1,43 миллионов в 2000, до 365 миллионов в 2020 году (данные по кредитным картам США). Требования проверки держателей карт мешали этой весьма выгодной экспансии, и постепенно от них отказались. Уже десятки лет розничный банкинг работает с клиентами по негласному правилу «не проверяй, и не доверяй».

Получается, что с одной стороны, у кредитных организаций нет оснований считать, что держатели карт оспаривают платежи добросовестно. Если клиент просит у банка помощи в возврате денег от телефонных мошенников, то первым попадает под подозрение. А с другой стороны, банкам выгодно проявлять подозрительность и отклонять чарджбэки. Так они сокращают расходы:

- на возврат межбанковской комиссии эквайерам;

- на комиссии и сборы платежных систем;

- на проведение полноценного расследования спора покупателя с продавцом.

Причем все это в полном согласии с российским законодательством. Которое предусматривает для эмитентов ответственность только за несанкционированные платежи, а для эквайеров она вообще отсутствует. Отсюда происходит популярный у кредитных организаций аргумент для отказа: «чарджбэк — право, а не обязанность». Что характерно, прослеживается отчетливая корреляция: чем больше оспариваемая сумма, тем выше вероятность отказа.

Отсюда типовые проблемы чарджбэков в России:

- эмитенты часто не проводят расследование, а заявителям отказывают «под копирку»;

- ответы на заявления не предоставляются в установленный законом срок;

- даты рассмотрений переносятся;

- первый отказ становится основанием для последующих (якобы по результатам разбирательства);

- оспоренные средства возвращаются не в полном объеме.

Преимущества чарджбэк-компаний по возврату денег

По большому счету, у специализированных юридических компаний, оказывающих помощь в возврате средств, есть только два принципиальных преимущества, которые обманутый клиент не может обеспечить себе сам.

Многократное повторение претензионного цикла в течение месяцев. В нашей практике были случаи, когда средства возвращались год спустя, после шести и более обращений в банк-эмитент. Чтобы преодолеть такой марафон, нужно терпение и уверенность, основанная на тысячах случаев успешных возвратов.

Конфиденциальность. Самостоятельные усилия держателя карты по организации чарджбэка рано или поздно становятся известны его родным и работодателям. В результате жертва мошенников теряет доверие и поддержку, как человек, не способный уследить за своими деньгами. Ситуация особенно осложняется, если потеряны кредитные средства.

Договор с компанией по чарджбэкам позволяет делегировать претензионную работу, и гарантирует от утечек информации.

Каким компаниям можно доверять и как не нарваться на очередной лохотрон?

Поскольку услуги по поддержке чарджбэков в России не регулируются и не лицензируются, проверять будущего партнера по возврату следует по общим критериям надежности контрагентов.

- Соблюдение законодательства: «О персональных данных» 152-ФЗ, Налогового Кодекса;

- Раскрытие официальных реквизитов: ИНН, ОГРН, юридический адрес, ФИО руководителя;

- Соответствие опубликованных реквизитов реестру Федеральной налоговой службы,

- Отсутствие записей об исполнительных производствах на сайте Федеральной Службы судебных приставов

- Отсутствие записей о неуплаченных налогах, на портале «За честный бизнес»;

- Отсутствие судебных дел, на площадке «Судебные и нормативные акты РФ».

Такая проверка поможет убедиться, что у потенциального партнера нет «скелетов в шкафу». Дополнительным подтверждением добросовестной работы могут быть публикации на официальных ресурсах компании:

- Договор (оферта);

- Кейсы: пошаговый разбор историй успешных возвратов;

- Учебные материалы для клиентов: по правилам платежных систем, механизмам платежной индустрии, законодательству, методам защиты прав потребителей.

Рейтинг чарджбэк компаний

Мы бы с радостью облегчили пострадавшим от телефонных мошенников выбор чарджбэк-компании, опубликовав рейтинг, основанный на детальном и не ангажированном исследовании. Но увы, таких нет. Исследования юридических фирм общей практики проводили Коммерсантъ, Forbes, Право.ru, наконец. Эти команды всем известны, на их оценки можно более-менее полагаться.

А кто публикует рейтинги чарджбэк-компаний? Либо сами чарджбэкеры, либо сомнительные и малоизвестные площадки разоблачительных отзывов. Воля ваша, это несерьезно.

Возможен ли возврат денег без предоплаты? Оплата по факту возврата?

Нет, невозможен. Никакой поставщик сложной услуги не работает без предоплаты. К примеру, клиентам юридических фирм общей практики доступны такие варианты:

- Почасовая ставка (наиболее распространена);

- Фиксированная предоплата (как правило, за оформление типовых документов);

- Гонорар успеха (чреват конфликтом интересов, запрещен в ряде стран).

Добросовестные чарджбэкеры закладывают в договор фиксированную предоплату, для покрытия начальных издержек, и комиссию от возврата для гарантии безубыточности.

А возврат средств без предоплаты предлагают только мошенники («возвращалы»), которые потом взыскивают с пострадавших средства через коллекторские агентства.

Сколько времени ждать возврат денег

Срок рассмотрения запросов установлен только для карточных платежей, в правилах платежных систем, регламентирующих чарджбэки. Для эмитентов он составляет 45 дней, для эквайеров 30 дней. В идеальном случае, деньги по чарджбэку возвращаются через 2,5 месяца после подачи заявления.

Для платежных агрегаторов и сервисов электронных кошельков закон устанавливает 30-дневный срок для ответа на обращение. Но надо понимать, что эти компании ничто не обязывает возвращать платежи. Поэтому через 30 дней может прийти отказ, или уведомление о переносе сроков, или запрос дополнительной информации. Если деньги украли телефонные мошенники, возврат денег вне рамок чарджбэка происходит в произвольные сроки.

Помощь в возврате денег от телефонных мошенников от компании НЭС: Реальные примеры возврата

Ранее мы писали, что в сложных случаях возврат по чарджбэк может растянуться надолго. Вот подобный пример. Если бы пострадавший знал, как распознать телефонного мошенника, проблем можно было бы избежать.

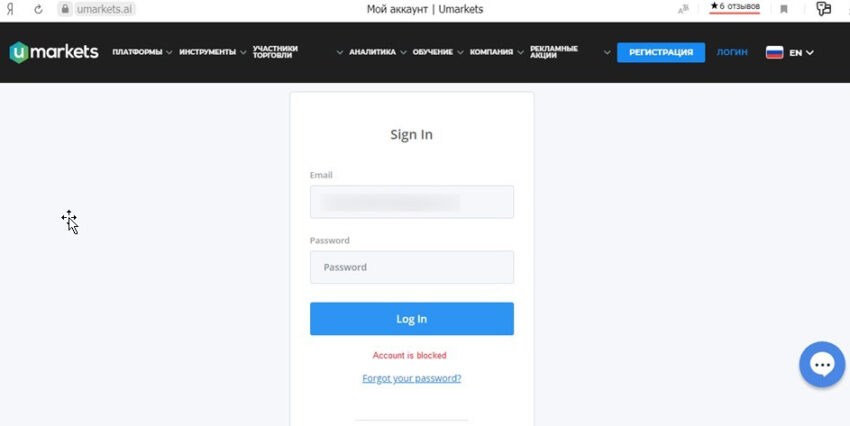

Никита потерял 1 412 988 рублей в мошеннической компании Umarkets

Никиту телефонные мошенники обманули, используя ролевую модель псевдо-финансовой организации. В октябре 2020 года ему позвонил представитель компании Umarkets (Market Solutions Limited), и предложил торговать на Forex. После недельных переговоров пострадавший согласился, и зарегистрировался на umarkets.com/ru. После этого он, по совету аналитика, перевел мошенникам депозиты, на общую сумму в 1412988 рублей. Все платежи Никита делал по карте VISA, банка «Восточный». Вскоре Umarkets заблокировал аккаунт пострадавшего, и перестал отвечать на его письма и звонки.

Никита начал искать отзывы о Umarkets и увидел, что эти аферисты уже обманули многих. Чтобы вернуть деньги, пострадавший изучил предложения юр. фирм, и выбрал ООО НЭС.

Юрист компании НЭС прислал Никите список документов и рассказал, как будет происходить работа по чарджбэку. Сначала была подготовлена и отправлена претензия, на которую жулики ничего не ответили. Потом через банк «Восточный» удалось выяснить, что деньги ушли в банки «Открытие», «Русский стандарт» и Транскапиталбанк, неизвестным торговым точкам. С учетом этих фактов и платежной информации юристы НЭС составили заявление, подготовили пакет документов, и пострадавший передал их в свой банк.

Банк-эмитент не отвечал на запрос до конца лета 2021 года. Чтобы ускорить дело, специалисты НЭС предложили подать жалобу председателю правления банка «Восточный», а также в Центробанк. В июле эти документы были отправлены. После этого банк-эмитент провел разбирательство, запросил чарджбэк, и в сентябре 2021 платежи вернулись на карту Никиты.